Đại diện Sở Giao dịch chứng khoán Hà Nội (HNX) cho biết, trong năm nay, Sở tiếp tục kiến nghị cơ quan quản lý xem xét cho phép triển khai giao dịch ký quỹ với những mã cổ phiếu chất lượng trên UPCoM.

Theo quy định, cổ phiếu được phép giao dịch ký quỹ phải đạt được các tiêu chí về hiệu quả kinh doanh, chất lượng quản trị, cũng như mức độ minh bạch thông tin hoạt động…

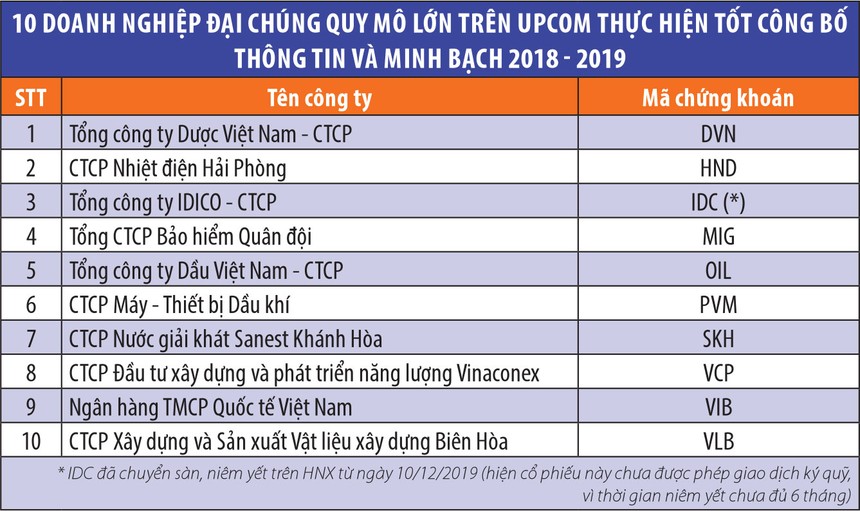

Xét tiêu chí minh bạch, cuối năm 2019, HNX đã tổ chức trao giải và vinh danh 10 doanh nghiệp đại chúng quy mô lớn thực hiện tốt công bố thông tin và minh bạch 2018 - 2019 (xem bảng). Các doanh nghiệp này đang được kỳ vọng là ứng viên tiềm năng cho danh sách được giao dịch ký quỹ.

DVN tiền thân là doanh nghiệp nhà nước, được cổ phần hóa và hoạt động dưới hình thức công ty cổ phần từ ngày 8/12/2016, với vốn điều lệ 2.370 tỷ đồng.

Trong năm tài chính đầu tiên sau cổ phần hóa (8/12/2016 - 31/12/2017), lợi nhuận sau thuế của cổ đông công ty mẹ là 223,3 tỷ đồng.

Ngày 19/5/2017, DVN đưa cổ phiếu lên giao dịch trên UPCoM, giá đóng cửa phiên chào sàn là 14.500 đồng/cổ phiếu.

Từ đó đến đầu tháng 10/2018, giá cổ phiếu này có nhiều đợt biến động mạnh, cao nhất đạt gần 30.000 đồng/cổ phiếu, thấp nhất là 12.400 đồng/cổ phiếu.

Từ đầu tháng 4/2019 đến trước kỳ nghỉ Tết Nguyên đán 2020, cổ phiếu DVN có xu hướng giảm, từ trên 16.000 đồng/cổ phiếu xuống quanh mệnh giá.

Ba phiên đầu Xuân Canh Tý, thị giá tăng từ 10.200 đồng/cổ phiếu lên 14.400 đồng/cổ phiếu, hiện là 12.400 đồng/cổ phiếu (ngày 7/2).

Giá cổ phiếu DVN có xu hướng giảm, dù kết quả kinh doanh năm 2018 không giảm nhiều, lợi nhuận sau thuế của cổ đông công ty mẹ là 186,9 tỷ đồng.

Năm 2019, theo báo cáo tài chính riêng lẻ, lợi nhuận quý IV giảm mạnh so với cùng kỳ năm 2018, nhưng lũy kế cả năm đạt 172,8 tỷ đồng, tăng trên 90% so với năm 2018; lợi nhuận sau thuế hợp nhất phân bổ cho cổ đông công ty mẹ đạt 199,5 tỷ đồng, tăng gần 7% so với năm 2018.

DVN cùng nhiều doanh nghiệp dược khác được đánh giá có triển vọng trong trung và dài hạn, nhất là các đơn vị có nhà máy đạt tiêu chuẩn EU-GMP, PIC/s.

Thống kê của Hãng nghiên cứu Business Monitor International cho biết, năm 2018, quy mô thị trường dược Việt Nam đạt giá trị 5,9 tỷ USD, tăng 11,5% so với năm 2017; dược phẩm sản xuất trong nước mới chỉ đáp ứng được khoảng 52,5% nhu cầu, số còn lại phải nhập khẩu.

Tổ chức này và Cục Quản lý dược (Bộ Y tế) cùng dự báo, quy mô thị trường dược Việt Nam có thể đạt 7,7 tỷ USD vào năm 2021 và tiếp tục tăng trưởng trên 10% trong vòng 5 năm tới, do dân số đang trong giai đoạn “già hóa” nhanh nên nhu cầu dùng thuốc tăng.

Theo Liên hợp quốc, từ năm 2014, Việt Nam chính thức bước vào quá trình già hóa dân số (tuổi thọ trung bình tăng từ 68,6 tuổi năm 1999 lên 73,2 tuổi năm 2014, dự kiến tăng lên 78 tuổi vào năm 2030), có thể mất không tới 20 năm để tỷ lệ người từ 65 tuổi trở lên tăng từ 7% lên 14% tổng dân số và đến năm 2050 sẽ tăng lên gần gần 25%.

DVN là một trong những doanh nghiệp có vị thế lớn trong ngành dược, với mạng lưới nhiều công ty con, liên doanh, liên kết trong lĩnh vực dược phẩm (trong đó có các doanh nghiệp trên sàn chứng khoán như IMP, UPH, OPC, DP3) và quản lý nhiều tài sản, đất đai có giá trị.

Vì vậy, đây có thể là khoản đầu tư tiềm năng, đặc biệt đối với nhà đầu tư ngoại.

Hiện cơ cấu sở hữu tại DVN bao gồm Bộ Y tế chiếm 65%, 2 cổ đông tổ chức trong nước chiếm gần 22%.

Theo Quyết định 1232/QD-TTg về việc thực hiện thoái vốn tại một số doanh nghiệp có vốn nhà nước giai đoạn 2017 - 2020, Nhà nước sẽ thoái hết vốn tại DVN.

Tuy nhiên, tại dự thảo Danh mục doanh nghiệp có vốn nhà nước thuộc các bộ, địa phương thực hiện thoái vốn đến hết năm 2020 đang được trình Thủ tướng Chính phủ xem xét, tỷ lệ vốn nhà nước tiếp tục nắm giữ tại DVN sau năm 2020 được Bộ Y tế đề xuất là 36%, mức vốn cần thoái là 29%.

Công ty cổ phần Nhiệt điện Hải Phòng (HND)

HND được thành lập năm 2002, với vốn điều lệ ban đầu 3.000 tỷ đồng, đầu tư dự án Nhà máy Nhiệt điện Hải Phòng. Năm 2008, Công ty tăng vốn lên 5.000 tỷ đồng để đầu tư xây dựng Nhà máy Nhiệt điện Hải Phòng 2, mức vốn này duy trì từ đó đến nay.

Ngày 5/10/2016, HND lên sàn UPCoM. Trong năm đầu chào sàn, lợi nhuận của Công ty đạt 287,3 tỷ đồng, giảm khoảng 27% so với năm 2015, nhưng sau đó liên tục tăng, lần lượt đạt 395,6 tỷ đồng năm 2017, 424,9 tỷ đồng năm 2018, đặc biệt năm 2019 đạt 1.203,2 tỷ đồng.

Kết quả kinh doanh năm 2019 của HND tăng cao chủ yếu là do sản lượng điện thực phát tăng, trong khi chi phí lãi vay giảm (giảm 120,5 tỷ đồng, xuống 383 tỷ đồng) do giảm nợ vay (riêng vay dài hạn giảm 1.808,4 tỷ đồng, còn 3.582,2 tỷ đồng) và biến động tỷ giá không còn ảnh hưởng lớn như năm 2018 (năm 2018 lỗ chênh lệch tỷ giá 493,8 tỷ đồng, năm 2019 chỉ là 14 tỷ đồng).

Bên cạnh đó, Công ty ghi nhận doanh thu chênh lệch tỷ giá năm 2016 đã được thanh toán là 153 tỷ đồng.

Hai nhà máy của HND có tổng công suất thiết kế 1.200 MW, cung cấp sản lượng điện lớn cho lưới điện quốc gia (trên dưới 7 tỷ kWh/năm).

Nhu cầu tiêu thụ điện tăng khoảng 10%/năm, trong khi nguồn cung điện tăng trưởng chậm, đã gây áp lực lên khả năng cung ứng điện của hệ thống, dẫn tới việc Tập đoàn Điện lực Việt Nam đẩy mạnh huy động điện từ các nhà máy nhiệt điện, nhưng chưa đáp ứng đủ nhu cầu.

Theo báo cáo của Bộ Công thương, năm 2018 - 2019 hầu như không còn dự phòng về nguồn điện và sang giai đoạn 2021 - 2025 sẽ xảy ra tình trạng thiếu hụt nguồn cấp điện.

Ngày 6/1/2020, Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC) ra quyết định sẽ bán đấu giá trọn lô 45 triệu cổ phiếu HND với giá khởi điểm 26.000 đồng/cổ phiếu.

Trên sàn chứng khoán, giá cổ phiếu này khi đó ở mức hơn 13.000 đồng/cổ phiếu, đến ngày 7/2 tăng lên 16.700 đồng/cổ phiếu.

Tổng công ty cổ phần Bảo hiểm Quân đội (MIG)

MIG hiện có vốn điều lệ 1.300 tỷ đồng, sau khi phát hành thêm 46 triệu cổ phiếu với giá 10.000 đồng/cổ phiếu vào tháng 3/2019; Ngân hàng Quân đội sở hữu 68,37%.

Trước đó, Tổng công ty tăng vốn từ 500 tỷ đồng lên 800 tỷ đồng trong năm 2016 và tăng lên 840 tỷ đồng trong năm 2018 (thông qua phát hành 4 triệu cổ phiếu để trả cổ tức).

MIG là một trong 6 đơn vị hàng đầu về bảo hiểm phi nhân thọ, được Vietnam Report bình chọn vào Top 500 doanh nghiệp có lợi nhuận cao nhất và Top 10 công ty bảo hiểm nhân thọ uy tín nhất năm 2019.

Lợi nhuận sau thuế năm 2017 của MIG là 44,4 tỷ đồng, năm 2018 tăng lên 108,1 tỷ đồng và năm 2019 đạt 141,7 tỷ đồng.

Cổ phiếu MIG chào sàn UPCoM ngày 5/5/2017, thị giá dao động phổ biến trong khoảng 10.000 - 12.000 đồng/cổ phiếu cho đến cuối năm 2018, sau đó có xu hướng tăng, đầu tháng 4/2019 đạt 14.000 đồng/cổ phiếu, nhưng đến ngày 7/2/2020 giảm còn 11.200 đồng/cổ phiếu. MIG đã nộp hồ sơ niêm yết trên HOSE, nhưng hiện chưa có thông tin về việc chuyển sàn.

Công ty cổ phần Máy - Thiết bị Dầu khí (PVM)

PVM được cổ phần hóa tháng 3/2010 với vốn điều lệ gần 386,4 tỷ đồng, đến nay chưa từng tăng vốn.

Sau khi đạt lợi nhuận trên 70 tỷ đồng/năm trong năm 2010 và 2011, lợi nhuận của PVM sụt giảm còn 7,8 tỷ đồng năm 2012 và 4,7 tỷ đồng năm 2013, nhưng từ năm 2014 đến 2019 liên tục tăng, lần lượt là 12 tỷ đồng, 14,1 tỷ đồng, 25,2 tỷ đồng, 28,2 tỷ đồng, 34,4 tỷ đồng, 41,6 tỷ đồng.

Ngày 27/8/2019, Tổng công ty Bảo Việt Nhân thọ mua 6,6 triệu cổ phiếu PVM, trở thành cổ đông lớn khi sở hữu 17,08%.

Giai đoạn 2017 - 2019, giá cổ phiếu PVM dao động quanh mệnh giá, sau đó tăng lên 16.900 đồng/cổ phiếu vào ngày 15/1/2020 rồi mất thanh khoản.

Công ty cổ phần Đầu tư xây dựng và phát triển năng lượng Vinaconex (VCP)

VCP chào sàn UPCoM năm 2016 với vốn điều lệ 456 tỷ đồng, trong năm 2018 tăng lên 570 tỷ đồng thông qua phát hành hơn 9 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 10:2 với giá 10.000 đồng/cổ phiếu và phát hành gần 2,3 triệu cổ phiếu theo chương trình ESOP cho cán bộ, nhân viên với giá 12.604 đồng/cổ phiếu.

VCP hoạt động kinh doanh chính trong lĩnh vực thủy điện với 3 nhà máy tại Thanh Hóa, có tổng công suất 118 MW.

Trong đó, Nhà máy Thủy điện Cửa Đạt có công suất 97 MW, phát điện từ năm 2010; Nhà máy Thủy điện Bái Thượng có công suất 6 MW, phát điện tháng 1/2017; Nhà máy Thủy điện Xuân Minh có công suất 15 MW, phát điện tháng 10/2018.

Nhà máy Thủy điện Cửa Đạt thuộc sở hữu của VCP, được xây dựng trên lưu vực sông Chu (phụ lưu lớn nhất của sông Mã) có nguồn nước dồi dào, tiềm năng khai thác thủy điện lớn, trong khi nhà máy sở hữu hồ Cửa Đạt điều tiết theo năm nên có thể tự chủ trong việc lập lịch phát điện, tích trữ nước vào mùa mưa để tăng sản xuất điện vào mùa khô.

Nhà máy này mang lại phần lớn doanh thu và lợi nhuận cho VCP. Hai nhà máy còn lại của 2 công ty con, VCP góp 51% vốn.

Năm 2017, VCP đạt 130,8 tỷ đồng lợi nhuận sau thuế, năm 2018 đạt 234,9 tỷ đồng, năm 2019 đạt 220,8 tỷ đồng.

Cuối năm 2019, Tổng công ty cổ phần Vinaconex (VCG) công bố sẽ thoái toàn bộ gần 16 triệu cổ phiếu, tương ứng tỷ lệ sở hữu 28,02% tại VCP.

Ngày 14/2/2020, VCP sẽ tổ chức họp Đại hội đồng cổ đông bất thường nhằm thông qua 2 nội dung: miễn thủ tục chào mua công khai cho cổ đông hiện hữu khi mua thêm cổ phần của Công ty vượt tỷ lệ phải chào mua công khai theo quy định của pháp luật; niêm yết cổ phiếu trên Sở giao dịch chứng khoán.

Theo: tinnhanhchungkhoan